アメリカの中古不動産投資事例

情報取得が難しい海外の市況。制度などの利点を活かした資産形成プラン

~日本とアメリカにおける中古不動産投資の違いとは?~

内科科 開業医のK様は2017年7月に節税と資産分散を目的としてアメリカの中古不動産を購入されました。

- 時期 2017年7月

- 職業 内科・個人開業医(開業3年目)→2021年 医療法人化

- 年収 3,800万円

- 年齢 52歳

- 家族 奥様(医療事務)/長男(20歳・医学部1年生)/長女(19歳・大学生)

■K様がアメリカの不動産を購入された目的

①短期的な節税

②資産分散

③キャピタルゲインを狙った投資

■K様がアメリカの中古不動産を選ばれた経緯

K様は2014年に内科医院を開業された後、順調に売り上げを伸ばされ、開業2年目の時点で売り上げは1億円を超えていました。

このため、勤務医時代の年収ほどの税金を納める必要に迫られ『何か良い節税方法はないか?』と、2016年11月、弊社にご相談をいただきました。

節税を検討するに当たり、まずおすすめしたのは医療法人化でした。

K様ご本人は65歳頃にはリタイアしたいというお考えをお持ちでしたが、お子様の進路が決まっていない状況で医院の継承が実現しない場合は医療法人化するメリットが少なくなる事を考えられたため、まずは個人開業医のままでできる節税に取り組むという結論に至りました。

2016年当時、医療法人化以外で短期的に大きな節税を狙う手法として、リース業(コンテナ、ドローン、足場など)を営むものや、プライベートカンパニーの設立、そして海外不動産投資などの選択肢がありました。

その中から、K様が海外不動産投資を選択された主な理由としては、

- K様の周りで海外不動産投資をされている方が何人かいらっしゃったこと

- K様ご自身が不動産投資(国内)の経験をお持ちで不動産投資に抵抗がなかったこと

- そして、海外に資産を持ちたいという希望があったこと

などが挙げられます。

|

■【日米比較】中古不動産投資の違い

2017年当時節税によく用いられた国外不動産は、法定耐用年数を超えた木造物件でした。

日本の不動産も、アメリカの不動産も、業務用木造住宅の法定耐用年数が22年で計算する点は同じで、どちらも築22年超の物件は4年で償却することができます。

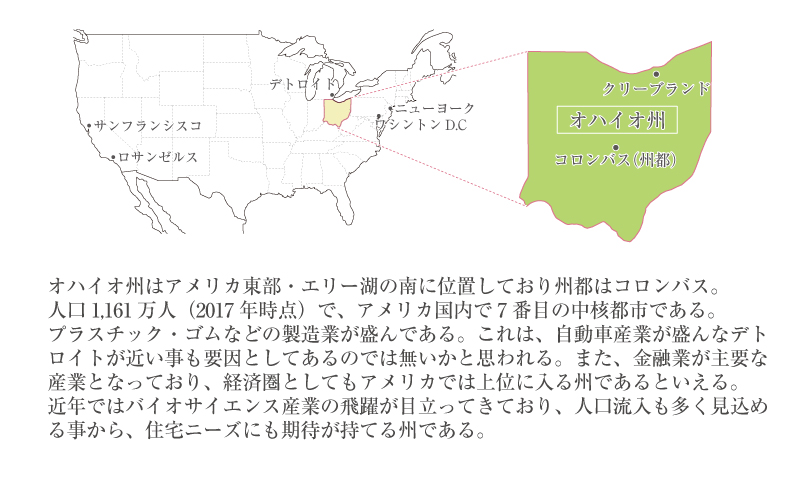

異なる点は、「築古物件の市場ニーズの高さ」と「土地・建物割合」です。

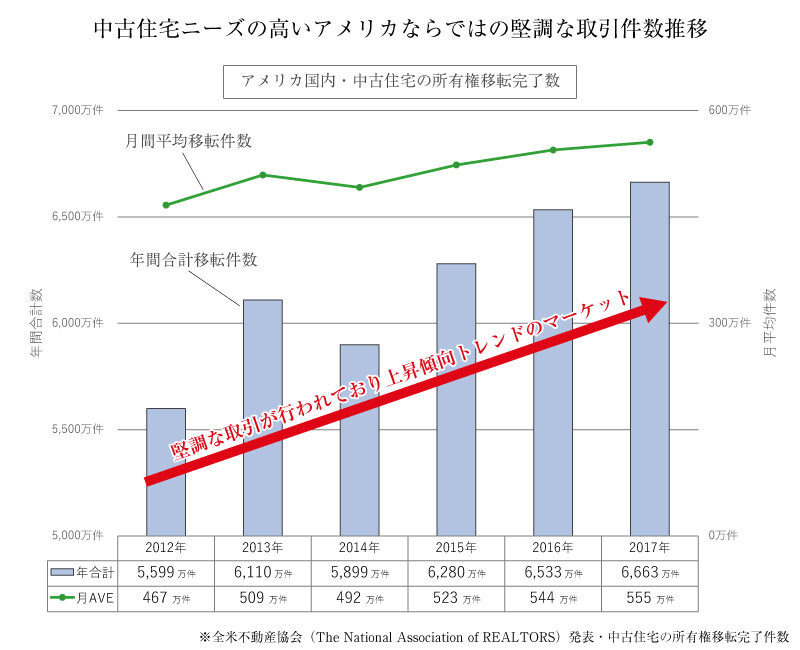

昨今、日本でもリノベーションが流行するなど、中古住宅の価値が見直されつつありますが、建設許可の下りにくいアメリカと比較すると、中古不動産のニーズは高くなく、売買も活発ではありません。

そのため、例えば日本で築25年の木造住宅を購入し、4年で節税効果を取り切って、再度売却しようとしても築30年を超えた物件を購入価格相当で売ることは難しいと考えられます。

しかし、アメリカの場合は築古の木造住宅のニーズが高く、不動産価格も高騰しているため、5~10年程度賃料収入を得たうえで、購入価格よりも高い値段で売却できるケースも珍しくないのです。

また、日本の場合、築22年超の築古不動産の建物の価値は高くなく、中古住宅の販売価格に占める土地の割合が高いのが特徴です。

一方で、中古住宅のニーズが高く、国土が広いため土地の価格が割安なアメリカの場合では、築古の木造不動産でも、減価償却における建物割合が80%程度のものが多く見つかります。 減価償却の対象となるのは建物部分のみであるため、購入価格に占める建物の割合が高いほど、その節税効果は高くなります。

■アメリカ不動産投資のメリット・デメリット

アメリカの中古不動産を用いた節税のメリットは、短期的な節税が狙えることそして中古住宅のニーズが高いため、経年劣化にともなって不動産の価値が下がりにくく、売買価格や賃料が下がりにくいという点です。

そして、節税を考える上では先述の減価償却における建物割合が高いという点も重要です。

さらに、アメリカに資産を持つことは、国内の円資産に万が一のことがあった場合の対策としても有効です。

非常にメリットの大きいアメリカの不動産投資ですが、デメリットも存在します。

最も大きなデメリットは、遠方であるため気軽に見に行くことができず、情報が入ってきにくいという点です。

そのため、どのような人や業者に任せるのかが非常に重要となります。

そして、2019年末に発表された税制大綱により、2021年分から海外不動産投資から得た不動産所得とその他の所得を損益通算し、節税効果を得ることができなくなったため、これからアメリカを含む海外不動産投資を始められる場合には、節税はできないものと考えなければなりません。

■効果検証

K様が購入されたのは、アメリカオハイオ州の中古住宅です。

物件購入額は3,880万円、想定年間収入(賃料収入から税金・管理費・保険などを差引)は約140万円(金額は当時のレートにて円換算)、年間約320万円の節税効果が期待され、2020年まではおおむね当初のシミュレーション通りの収益と節税効果が得られています。

残念ながら税制改正により、2021年に得られる予定であった約170万円分の節税効果が減ってしまいました。

しかし、その代替案として医療法人化を再度ご提案し、2021年に医療法人化をされています。

その決断ができた背景には、海外不動産の節税効果がなくなったことだけではなく、2017年にご長男の医学部入学が決まったことや、長期的な医院経営計画が立ったことなどがあったそうです。

■K様からのコメント

インベストメントパートナーズさんの魅力は、単に国内外の投資情報に詳しいというだけでなく、私の希望や考え方を聞いたうえで、私にあったプランを提案してもらえるという点です。

正直、制度が変わって半年分の節税効果がなくなると聞いた際には、ショックを受けましたが、ニュースが出てすぐにフォローがあり、それに代わる節税策として、再度医療法人化の提案をしていただきました。

そのおかげもあって、2021年分の納税額は、2020年の7割程度になるという報告を税理士さんからいただいています。

今は臨機応変に対応いただいたことで、むしろ得をしたのではないかと感じております。

法人化した後も、役員報酬はいくらにすべきか、退職金をどのように積み立てるのがよいかなど様々な相談に乗っていただいています。

今後も、売却の際にはまたお世話になる予定にしておりますし、制度の変更などがあった場合には、最新の情報を踏まえた提案をいただけることを期待しております。

| ※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。また、収益額・節税効果を保証するものではございません。最新情報に基づいた内容などは、「ご相談・お問い合わせ」ボタンからお問い合わせいただけますと幸いです。 |