人気観光地でのRC造ホテル投資

RC造ホテルの耐用年数・償却期間メリットを生かした資産形成術

~サブリースでのホテル運営にて、長期のインカムゲインを確保!~

K様は2017年、京都市内でホテル投資を始められました。

- 職業 産婦人科・新医療法人理事長

- 年収 3,600万円(ご本人)・1,200万円(配偶者)

- 年齢 59歳

- 家族 奥様(48歳・医療法人理事)/姪(38歳・産婦人科医)

■K様のご要望

もうすぐ60歳という年齢になり、昼夜問わず働き続けることに体力の限界を感じていらっしゃったK様。K様ご夫妻には子供はいらっしゃらず、産婦人科医になった姪っ子であるN様をかわいがっていらっしゃり、近々医院をN様に任せて、一線を退きたいというお考えをお持ちでした。

セミリタイアにともなって、K様と奥様の役員報酬を下げる予定でいらっしゃったため、リタイア後の生活費として不労所得を確保したいとお考えでした。

そして、相続対策も同時に行えたらという希望もお持ちでした。

■ホテル投資を検討されたきっかけ

43~48歳頃に区分不動産を7戸購入された経験をお持ちだったK様は、当初は、一般的な不動産(区分マンション数部屋もしくは一棟のマンションかアパート)を追加購入して、そこから得られる賃料収入を老後資金とすることを検討されていました。

しかし、ある時S様のような事例(※S様のゲストハウス投資事例はこちら)があることを耳にされ、K様も近々役員報酬を減らす予定があるなどS様と似た境遇でいらっしゃったことから、ゲストハウス投資に非常に興味を持たれ、2016年下旬に土地を探してみてほしいというご依頼をいただきました。

■K様がホテル投資を選ばれた理由

K様も、S様と同じように京都市内で土地を借りて、ゲストハウス投資をしたいとお考えでしたが、京都市内の一等地は非常に人気が高く、なかなか物件や土地が出ないエリアであるため、なかなかちょうど良い土地は見つからない状態が続いていました。

そして、半年ほど待って金融機関から入ってきた情報が京都市内の一等地の土地が売りに出るというものでした。

それは、土地の価格だけで1.8億円と、S様の事例と比べても非常に高価かつ、敷地が広いものでしたが、年利1%以下の低金利での融資が実現したこともあり、購入を決断されました。

そして、S様のゲストハウス事例とは異なり、土地の利用期限がなかったため、木造のゲストハウスではなく、より長期で投資効果を得られるRC造のホテル投資を選択されました。

K様は仕事で京都を訪れる機会が多く、京都で宿泊施設が不足していることをよくご存知だったことや、2017年当時はインバウンド需要が全国的に急増していたこと、東京オリンピックが既に決まっていたこともホテル投資を選択された決め手だったそうです。

|

|

■ホテル投資のメリット・デメリット

ホテル投資のメリットは、木造のゲストハウスなどよりも、長期的にその高い利益率が続く傾向にあるという点です。

そして、ホテル投資の場合は、RC造でも法定耐用年数の47年ではなく、8年間という短期間で減価償却が可能である点も、税金が大幅に高くならないか気にされていたK様には朗報でした。

そして、損益分岐ラインを超える見込みの20年後(築20年の時点)でも、RC造の建物は担保評価が付きやすく、若い方がそれを中古物件として取得する場合には、比較的長期のローンを組むことができるのも、木造物件にはないメリットです。持ち続けるという選択肢以外に、売却という出口もあることで、より大きな投資効果を得られる可能性が高まるのです。

デメリットはその投資額の大きさから、K様の場合は諸費用以外の全額を金融機関に融資していただくことに成功しましたが、一般的には多額の自己資金を必要とするケースも少なくありません。

また、季節などによって需要に波があるということや、ホテルが不足する状態がいつまで続くかわからないこと、短期間の減価償却が出来てもそれ以上に利益が大きいため節税効果は期待できないことなどもデメリットとして考えられました。

長期的な収益が見込める分、年単位で見た利回りは木造物件よりも落ちるという点もデメリットと言えるでしょう。

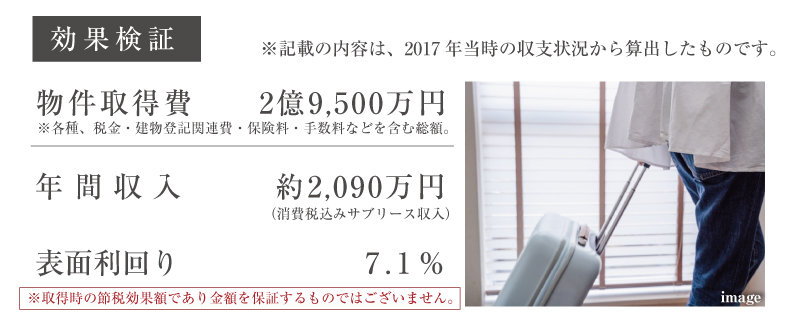

■効果検証

K様が建てたのは長期滞在も可能なハイクラスなシティホテル。

全室にキッチンを備えることで、将来的にホテル需要が減少した際には、一般の住居として貸し出すことも可能な設計にされました。

コロナ禍の2022年3月現在、建設当初をしているサブリース業者から賃料の減額や契約解除の話がありましたが、K様・インベストメントパートナーズ・サブリース業者の三者間で再度話し合いを試み、今まで通りの条件で引き続きサブリースを行っていただくことに合意が得られました。

投資額は土地と建物(諸費用込み)で約3億円。安定した収益を得ることと、ホテル運営や管理の手間を省くことを目的として、サブリース方式を採用しました。

立地などの条件が非常に良かったため、サブリース業者から好条件を引き出すことに成功し、年間賃料収入は約2,000万円 と7%弱の利回りを見込めました。

金融機関への返済や税金、各種運営に必要な費用を支払っても、月々50万円程度の手残りが見込めたため、医院からの収入を大幅に減らしても、現状の生活レベルを維持できる目途が立ったのです。

相続対策については、医院は姪のN様、その他は奥様に相続させたいというご意向がありました。(法定相続人は、奥様とK様のご兄弟3名)

姪のN様への事業継承は、新医療法人であったため、理事長を変更するだけで、特に多額の税金を負担することもなく無事完了しました。

奥様への相続対策は、K様が以前に資産管理会社として設立されていたものの、あまりうまく活用できていなかった株式会社を活用して行いました。

ホテル投資を会社として行うだけでなく、2022年現在、保有されていた投資用不動産を全て資産管理会社の名義に変更され、その株式はK様と奥様で半分ずつ保有する形をつくられました。

2020年にセミリタイアされた後、K様は週2~3日程度医院での勤務を続けながら、資産管理会社からの役員報酬で、医業収入が減った分を補いつつ、悠々自適な第二の人生を送られています。

■K様からのコメント

コンサルティングを依頼した当初には考えてもいなかったような、立地や利回り、デザインなどすべてにおいて理想的なホテルができあがり、大変満足しております。

セミリタイア後の収入のことだけではなく、最初の頃に軽くお伝えしていただけの相続税対策のことなども、きちんとプランに盛り込んでいただいき、漠然と抱えていた不安を解消することができました。

インベストメントパートナーズさんのコンサルティングは私たちがどうしたいのかをしっかりと聞いてもらえて、事細かいマーケット分析やシミュレーションを行った上で提案いただけたので、安心してお任せすることができました。

| ※本記事の内容は、作成時点の制度・規制・規約・市況などの情報を基にして作成しております。改正等により記載内容の実施・実行・対応などが行え場合がございますので予めご了承ください。また、収益額・節税効果を保証するものではございません。最新情報に基づいた内容などは、「ご相談・お問い合わせ」ボタンからお問い合わせいただけますと幸いです。 |