「節税の検討で絶対にしたらダメなコト6つ」

500名以上の医師が実践している、資産設計プログラム「自分4.0」、自立型投資環境に導く資産管理プログラム「My Life」を運営しています。

代表の川口一成です。

お知らせ

このサイトでは、年間1,000人を超える医師からの問合せと、累計500名以上の医師の資産設計のサンプルデータから発見した、「医師の理想的な人生とお金の管理をあり方」をお伝えしています。

- 仕事には誇りを持ち満足しているが、激務、責任の割にはお金が貯まっていない

- 税金の対策や資産の運用は、ほとんどしていなくて、年収の割には資産が少ない

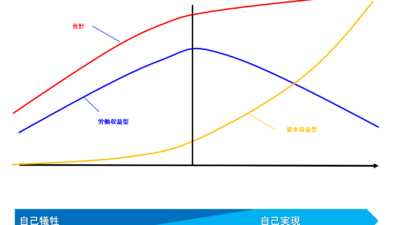

- 仕事は好きで長く続けたいけど、労働集約型の働き方で、体力の衰えもあり、いつまで続けられるか不安

- 資産やお金や無形資産に働いてもらい、自分の生き方を労働集約型から資本集約型の生き方にシフトしたい

- 自己実現、理想のキャリア、夢などを叶える財産基盤の作り方を学び、成長動機で生きたい

などの悩みを持つ方にとって、進む道を定める助けになるような発信をしていきます。

はじめに

前回、「資産運用の検討で絶対にしたらこと6つ」という題でコラムを書いたのですが、動画化も決まり評判がよかったので、今回は、弊社にも多くの問合せの相談をいただいている節税について、「節税の検討で絶対にしたらダメなコト6つ」を書いてみたいと思います。

なぜ、節税の検討でダメなコトをテーマにコラムを書こうと思ったのか、その理由は、2つあります。

1つ、繰り返しになりますが、私の会社には年間1000件の相談がきますが、その中でも節税の相談はかなり多いということ。

2つ、資産運用の検討のきっかけが、特に医師の方の場合、節税からという人が多く、その貴重なきっかけなのに、節税方法の手段の知識の取得、手法論で終わるのがもったいなくて、そんな話は、ネットや本で十分です。

せっかく、年間1000件以上の実例が集まる我々との時間なので、手法論、云々ではなく、節税の極意を知ってほしいと思ったからであります。

医師の皆さんにとっては、税金は高いですので、節税の極意を知ることは、そのメリットは大きく、「節税を制する者は、資産運用を制し、人生を制する。」となる可能性は、大いにあります。

税金の悩みは、できるだけ人生の早いタイミングで終わらせて、自分のやりたいことを実現していくことに集中した方が絶対におすすめです。

「500人以上の「医師・歯科医師」が年間100万円規模の節税と資産収入作りに成功した考え方を公開!無料相談会開催」も無料受付中なので合わせてご覧ください。

それでは、解説していきましょう。

「節税の検討で絶対にしたらダメなコト6つ」

1.節税の検討を節税だけで終わらせること

年間1000件ほど来る、節税、資産運用、投資の相談を受けるにあたって、私がいつも、もったいないと思っているのが、節税から考えて、それで終わってしまうということです。

来年の分の税金はどうするの?またその翌年の分は?、、、そして、節税してできた余剰資金をどうするか?など、毎年悩まないといけない状況になります。

正しい行動は、人生と資産の悩みは、1発で終わらせておくことがベストだと皆さんに伝えています。

開業医の方なら、ご理解いただけると思いますが、経営でも、導入期ー成長期ー成熟期ー衰退期というように、経営年数によってステージが変わり、それによって課題が変わります。

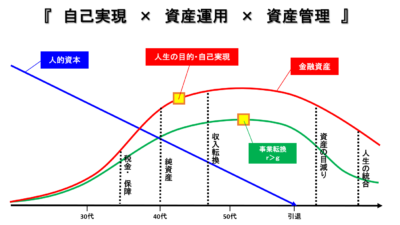

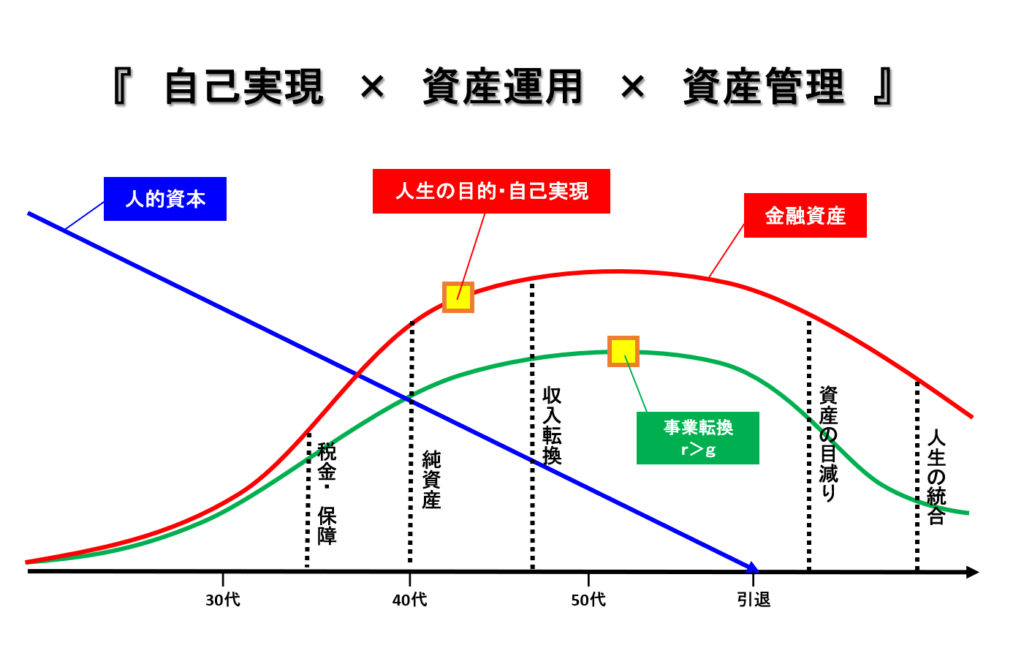

同じく、組織でも、規模、経過年数ごとに、課題は変わり、下の図のグラフのように表すことができます。

![]()

引用:中小企業トップ⇔ボトム活性化支援センター

それらと同じように「資産×人生」でも、ライフサイクルはグラフで表すことができます。

人生と資産のライフサイクルのグラフでは、医師の方がぶつかる課題感の変化は、[税→保証・保険→貯蓄の管理・運用→自己実現の発見・キャリアパス→・・・]という流れなのですが、今日のテーマではないのでこの辺りにしておきます。興味がある方はコチラを参考にして下さい。医師のお金の悩み、だいたい決まっています。

税の悩みを、節税だけで終わらせてしまうと、次の課題で、また、悩み、その次の次の課題でも、また、悩んでしまいます。

今後、医師として、普通に働いていれば、次の課題は必ずやってきますので、このライフサイクルを理解しておけば、節税を、次の課題に効果があるように行うことができたりするので、一石二鳥になります。

人生と資産のライフサイクルを理解して、節税の検討をすれば、「人生と資産」の悩みを終わらせることができるようになります。

ぜひ頭に入れて節税を検討してみてください。

2.出口を考えずに節税をすること

多くの節税対策は、実は、利益の繰延べがほとんどで、今年の利益を来年に先送りするというのが実態です。

よくある節税スキームが、機械や車などを買って、それを貸してレンタル料を受け取り、減価償却で経費で落とした後に、レンタル料が入ってくるので、結果的に経費が先で、収入が後となって、繰延の節税ができたりします。

減価償却の年数と、リースやレンタル収入の期間などで、利益をどの程度の期間を繰延できるか決まりますが、いつかは、利益を納税することになるので、繰り延べた年には、何らかの対策が必要となります。

よくあるのが、退職金で受け取ったり、一時所得となるようにして、1/2課税にしたりと、または、減価償却期間が長い不動産を購入して、繰り延べた利益を吸収して節税を考えるのもありだと言えます。

ですので、出口をセットで考えなくてはいけないのです。

ですが、そもそも節税の目的とは、一体何でしょうか? 単純に税金を払いたくない。税金でお金を持っていかれるくらいならもっと経費を使って増やそう。

よく聞く話ですが、しかし、これは節税というより、ほとんどの場合単なるお金の無駄使いです。

本来、節税の目的は、【お金】を残すことであり、個人の【お金】を増やすことではないでしょうか?

そして、個人の【お金】の対価とは、何か?といえば、人生で得たい価値と交換することにあります。

また、ほとんどの人に当てはまりますが、生活をするお金を超えた金額、それ以上は、人生の目的を叶える為に使うモノです。

繰り延べた利益の出口を考えるのと同時に、お金の出口、つまり、自分の人生への活用方法、人生プランを持つことを強くお勧めします。

3.脱税と節税の区別をちゃんとしないこと

私は、税理士ではないので、専門的な話というよりは、事業経営者、または、資産運用のオーナーとしての立場での話をします。

脱税とは、調べると、「偽りやその他不正行為によって納税を免れる行為のこと」「非合法に納税の一部もしくは全部をしないこと」となります。

脱税として指摘されることは大きく2つになります。

申告漏れ:意図せずに申告しなかった分の納税額があること

所得隠し:所得の改ざんをして、意図的に納税額を減らそうとすること

そして、よくあるのが、

1.経費や人件費の水増し、2.売上の過少申告、3.二重帳簿の作成※[税務署に申告している銀行口座とは別の口座を売上代金回収用として使用することや、帳簿を複数作成して売上や経費を実際のものよりも少なく見せることも禁止です。]、4.期末在庫の調整

このコラムではさらに詳しい解説はしませんが、こういった行為が脱税となります。

一方、節税は、法に従って、合法的に納税額減少を試みる方法です。

合法的な制度を活用して、より安くなる制度を活用して納税することが節税となり、脱税とは、根本的に違うことを理解してください。

例えば、不動産を売却して得た利益が仮にあるなら、保有期間が5年超なら、かかる税率は20.315%、逆に保有期間が5年以下の場合は、かかる税率は39.63%となり、1年、売却を遅らせることは節税になります。

他にも、iDeCo・NISAは、掛け金が所得控除となり節税効果がありますし、生命保険控除、減価償却の活用、または、法人の活用、所得分散など、これらは、合法的な制度を活用しての節税となります。

脱税と節税、その違いをしっかりと認識しておきましょう。

4.人生計画[ライフプラン]が無いまま、節税の手段を考えること

「1.節税の検討を節税だけで終わらせること」でも書きましたが、医師の方なら、資産形成や資産運用のきっかけは、節税という人は多いと思いますが、節税の悩みを節税だけで終わらせるべきではありません。

「人生と資産」のライフサイクルのグラフを出して、税→保証→純資産の運用→収入転換→・・・などなど、人生と資産の課題が変換していく事は、既に説明しました。

節税を点で捉えるのではなく、線で捉えて、時間軸でもちゃんと観て、自分の人生にも反映させて「面」としても観ていく必要があります。

節税と人生といっても、なかなか繋がりにくいかもしれませんが、これまでの資産設計のコンサルティングの経験で得た膨大な事例からみても、重要な視点だと言い切れます。

そこで、便利なのが、ライフプランです。最近は、DXが進み、アプリで手軽に管理できて、口座と連携したり、支出管理や財産の目標も管理もできるので活用はしておいた方がいいでしょう。

ライフプランとライフサイクル。

ライフプラン、日本語に直訳すれば「人生設計」ですが、結婚、住宅の購入、子供の教育資金、そして、定年退職など人生にはさまざまなターニングポイントを表にまとめて、人生に終始を予測します。

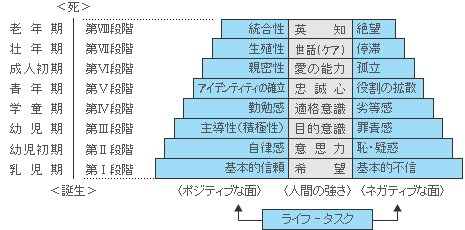

一方、ライフサイクルは、辞書によると、「人間の一生をいくつかの過程に分けたもの。」となります。

下の図のは、人の発育をテーマにした図ですが、年齢、ライフステージによって、その世代で悩むこと、課題感が示されていますが、既に説明しているように、資産と人生をテーマした場合でも、解決が求められることなどがあり、加齢によってステージが進んでいくことになります。

この辺りの話を詳しく知りたい人は、医師のお金の悩み、だいたい決まっています。を参考にしてみてください。

理想的な状態として、ライフプランをアプリで管理して、ライフサイクルはちゃんと頭に入れておきながら、ライフ-タスクを資産パートナーと解決していくことがベストです。

5.目的を考えず節税の手段から考えること

ネットの情報や、本などに書かれている方法論をたくさん調べて、何をやろうか?と方法論から考えてしまう人は多いです。

- 医療法人化

- MS法人・資産管理法人の活用

- 不動産投資

- 即時償却資産・オペレーティングリース

- 車・経費の購入

- iDeCo・NISA、ふるさと納税の活用

これらの方法手段について書かれた情報は、ネット本などに、山ほど書かれており、知識メタボとなって、どれをどうしたらいいのか?よくわからなくなっている人も多いと思います。

これらはすべて手段なので、最初に考えるべきものではありません。

旅行の目的地が決まってないのに移動手段を考えようとしているのと同じです。

手段の前に、節税する目的を考えましょう。

節税して、手取りを増やして、何をしたいのか?その先には何があるのか?

繰り返しになりますが、お金の対価は、人生に反映させて測られるモノです。

そして、お金は、生活をする為に使うお金を超えた金額、それ以上は、人生の目的を叶える為に使うモノですので、「人生とお金」、ちゃんとセットが考えることをお勧めします。

そうすると、知識メタボで、何をどうしていいかわからなかった人も、はじめの一歩が見てきたりするものです。

6.統括管理できる環境をつくらないこと

6番目のこの項目「6.統括管理できる環境をつくらないこと」は、前回の記事、「資産運用の検討で絶対にしたらこと6つ」でも書いたのですが、大切なことです。

これまで、節税の目的や出口について、資産と人生のライフサイクルや、ライフプランについて書いてきました。

では、ここまでのことを頭に入れたら、具体的な節税について、いよいよ考えるのか?と思いますが、もうしばらくお持ちください。

節税方法についての記事は、後ほど、こちらを成功事例一覧を参考にしてください。

ここから重要な話をします。

例えば、よくあるのが、節税の手段や方法については、税理士さんより、熟練の経営者の方が詳しかったりします。

逆に、税務の知識は、熟練の経営者より、税理士さんが圧倒的に詳しいです。

その他にも、不動産を使った節税は、不動産屋さんが詳しいですし、保険を活用するなら、保険会社さんですし、船やヘリコプターのリースを活用する節税は、リース会社さんなど、各方法論には、それぞれに詳しい専門の人が居たりします。

そこで、医師の方が、色々ある節税方法を調査するには限界がありますが、大切なコトは、節税方法と自分のライフプラン・ライフサイクルとを合致させて、活用していくことが大切です。

節税方法をよく知っているマニアになる必要は無いのです。

では、そのあたりに詳しい税理士を探せばいいじゃないか?と思われますが、しかし、税理士さんは税務分野が専門なので、アドバイスの範疇は、税務が中心で、簡単なライフプランのアドバイスはできても、医師専門のパーソナル・フィナンシャル・マネジメントの分野のライフサイクル、キャリア、人生と連動させる資産形成などは、専門外です。

じゃ、税理士は必要ないのか???決してそうではありません。

イメージは、こんな感じです。

人生の目的や、自分のやりたいこと、それを叶えるお金の設計、計画をつくるとします。

開業医の方なら、事業計画を作成している先生もいると思いますが、同じく、個人の資産計画を作ることは、これからの社会では、もっと当たり前の世の中になっていきます。

理想的なのが、、、

医師の方が、検討したらいいだろうと思われる節税方法にアンテナを立てて、マッチングを考えてくれるパートナーがいて、

その節税方法を、ライフプランに反映してくれるプランナーがいて、

税務的に問題が無いかをチェックをしてくれる税理士さんがいて、

年齢や課題によって法人を立ち上げたりしてくれる司法書士がいて、

そして、トータル的に個人資産管理(パーソナル・フィナンシャル・マネジメント)を、DXで管理し、そのリレーションの担当者がいる。

そんな環境が、あれば、節税方法に没入してマニアになることもなく、きわどい節税をしてしまって税務署に怒られることもなく、節税が、経費の無駄使いで終わり、自分の人生に反映できないなどにもならず、よいことだけを、ちゃんと活かせる統括管理の環境をつくることをお勧めします。

このようなスタイルは、海外では、プライベートバンキングサービス、ファミリーオフィス、などと呼ばれて、超富裕層が一族の資産を守るために専門家の連携して行う形式です。

一族の執事が、専門家の集団を管理して、一族にプラスになるようにバランスを取っていくスタイルです。

しかし、こういったサービスを受けられるのは、資産が数十億といった一部の超富裕層です。

ただ、昨今では、デジタル化が進み、人が担っていた仕事がデジタルでできるようになり、オンライン上で、専門家と、クラウドで管理されているライフプランとが繋がり、コミュニケーションコストが劇的に下がったことにより、プライベートバンキングサービスに近いことはできるなりました。

現代の総合個人資産管理を検討することは有効です。

長くなりましたが、これが、【統括管理できる環境をつくらないこと】の解決策です。

どうでしたか?「「節税の検討で絶対にしたらダメなコト6つ」を解説しましたが、参考になれば幸いです。

私たちのメソッドで、人生の大切なこと、資産管理が繋がり、生き方が変わり、人生が変わった事例はたくさんあります。

このドラマでは、、、資産の検討を通じて、人生の大切なことの発見をして、これまでの人生の優先順位が変わり生き方が変わって、その背中を見てきた子供が、進路を変え、「後を継ぎたい」となったストーリーで、実話を元にしたものです。

このように、生き方さえも変わるこのプログラムの価値を多くの人に知ってほしいと、役者さんもオーディションを行い決めて、撮影場所の歯科医院は、実際の医院です。理念をご理解いただき撮影協力をいただきました。

ぜひ、お手伝いさせていただけたらと思っています。

自己実現の発見について、深く書いたコラムがあるので、合わせて読んでください。

・資産運用×資産管理のことで、まだ、解決できていない人に、最初に伝いたいコト